Certaines obligations d’évolutions, comme la transition énergétique accélérée, étaient connues et prévisibles depuis quelques années, même si les entreprises sont loin d’avoir toutes intégré les conséquences. Mais depuis 2020, nos entreprises ont subi des changements de conjonctures brusques, imprévisibles et répétitifs. Le comportement du consommateur (le client final) change rapidement, les cycles commerciaux sont compliqués et les marges sont sous pression.

Les limites de l’analyse

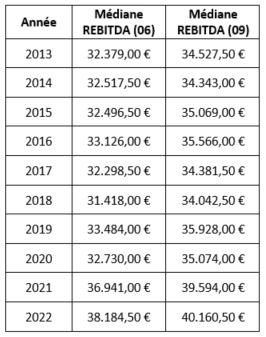

Il est malheureusement trop tôt pour analyser les comptes annuels de l’exercice 2022. A peine 36% des bilans attendus sont publiés à ce jour. Par contre, les entreprises qui clôturent leur année en juin et en septembre ont rendu leurs comptes disponibles. On peut donc les analyser.

Il s’agit de petites populations. 47.800 pour le clôture de juin et 34.700 pour septembre. Elles ont leurs caractéristiques personnelles et sont différentes de celles qui clôturent en décembre, mais permettent de tirer quelques conclusions sur les effets des crises traversées ces dernières années, dont la guerre en Ukraine. Pour celles qui clôturent en juin, un trimestre est impacté par le conflit et ses conséquences. Pour celles qui clôturent en septembre, c’est tout le dernier semestre qui est concerné.

L’évolution du cashflow opérationnel récurrent (REBITDA)

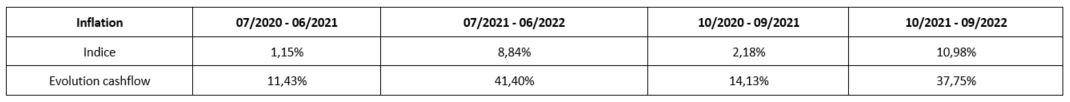

Remarque pour ce tableau et pour tout ce qui suit : (06) réfère aux sociétés qui déposent en juin, (09) à celles qui le font en septembre.

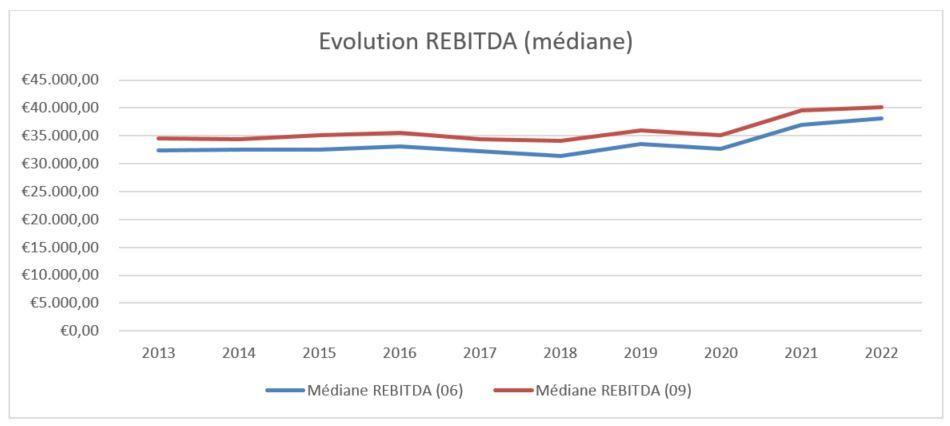

Globalement, le cashflow opérationnel des entreprises est en fait resté stable jusqu’en 2020. Une forte amélioration intervient en 2021 et se poursuit en 2022. En chiffres absolus, cette population n’a donc que peu souffert des crises internationales qui se sont succédées depuis 2020. En termes réels, c’est une autre histoire.

Globalement, le cashflow opérationnel des entreprises est en fait resté stable jusqu’en 2020. Une forte amélioration intervient en 2021 et se poursuit en 2022. En chiffres absolus, cette population n’a donc que peu souffert des crises internationales qui se sont succédées depuis 2020. En termes réels, c’est une autre histoire.

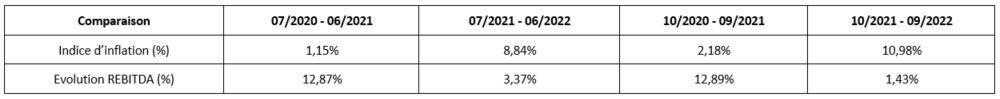

Les taux d’inflation relativisent fortement la perception positive:

La belle progression en termes réels de l’exercice 2021 – 2020 est en effet totalement mangée l’exercice suivant. La réalité est donc une stabilisation. Mais il n’y a pas d’affaiblissement non plus.

C’est en soi une amélioration de la situation par rapport à la longue période stable allant de 2013 à 2020, puisque l’inflation y était respectivement de 9,81% (06) et de 9,60% (09) et avait en réalité rongé lentement la valeur des marges restées stables.

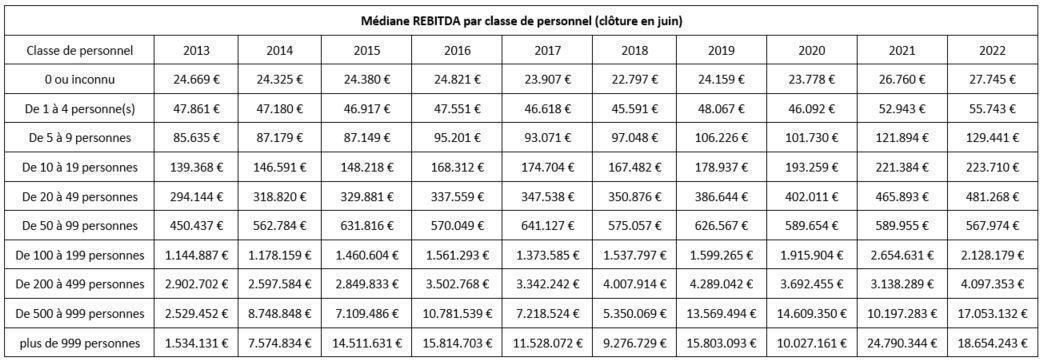

La situation n’est cependant pas uniforme pour toutes les entreprises. La taille joue manifestement un rôle dans la capacité à s’adapter.

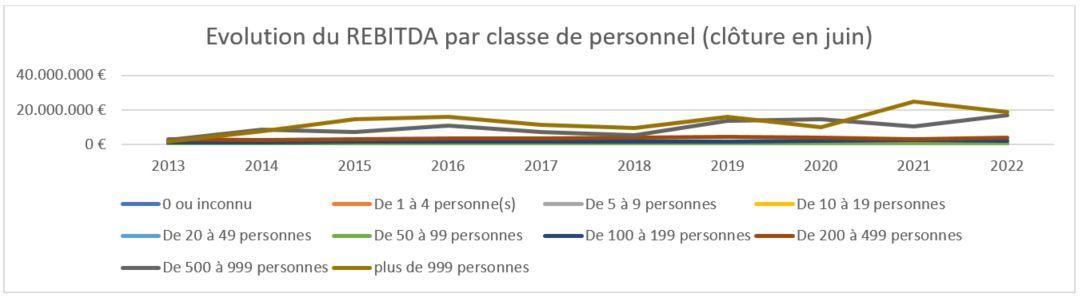

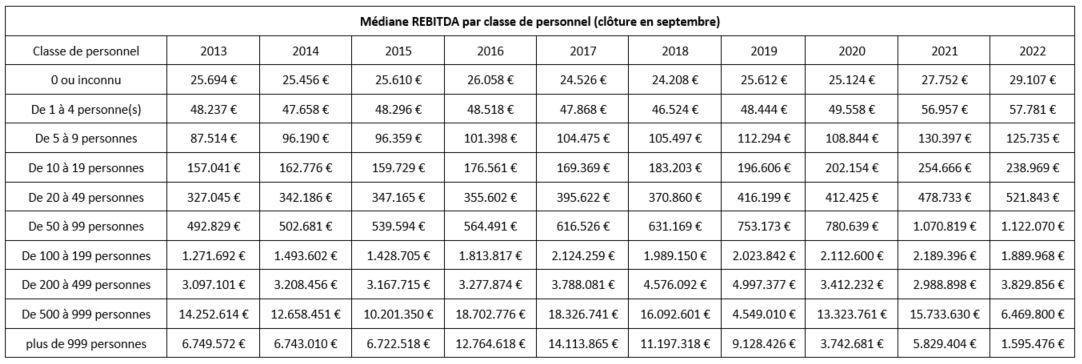

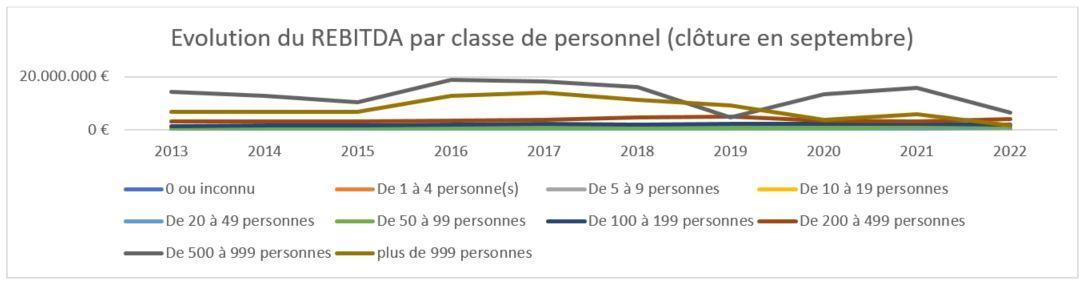

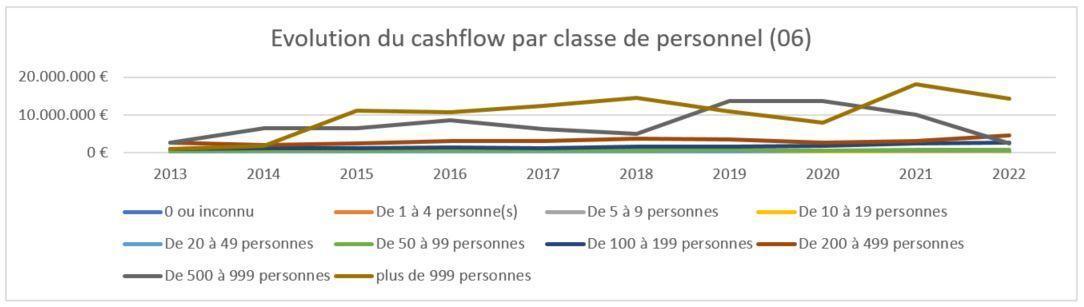

Voici une vue en fonction des classes de personnel :

Le nombre d’entreprises étant assez restreint, il est un peu aventureux de tirer des conclusions définitives. Pour les catégories élevées, la volatilité semble importante. Mais le petit nombre d’entreprises par catégorie au-delà de 100 personnes rend l’interprétation aléatoire. Il n’empêche que les entreprises des deux plus grosses catégories ont une forte tendance globale à la baisse. Même la bonne année 2021 ne les ramène pas aux bons niveaux de 2016 à 2018.

L’exercice 2022 a amené une forte correction de leur REBITDA. Vu que ces entreprises sont les « gros moteurs » de notre économie, c’est un point d’attention inquiétant. Pour les entreprise de 1 à 20 personnes, la progression de 2021 s’est plutôt confirmée en 2022 (ou est en très légère correction). Les PME de 20 à 50 personnes arrivent, elles, à confirmer une progression en 2022 par rapport à la belle année 2021. Pour les entreprises de 50 à 99 personnes qui clôturent en septembre, l’exercice 2021 – 2022 est en progression intéressante, tout comme les entreprises de 200 à 499 personnes, sans toutefois revenir aux niveaux de 2018 et 2019.

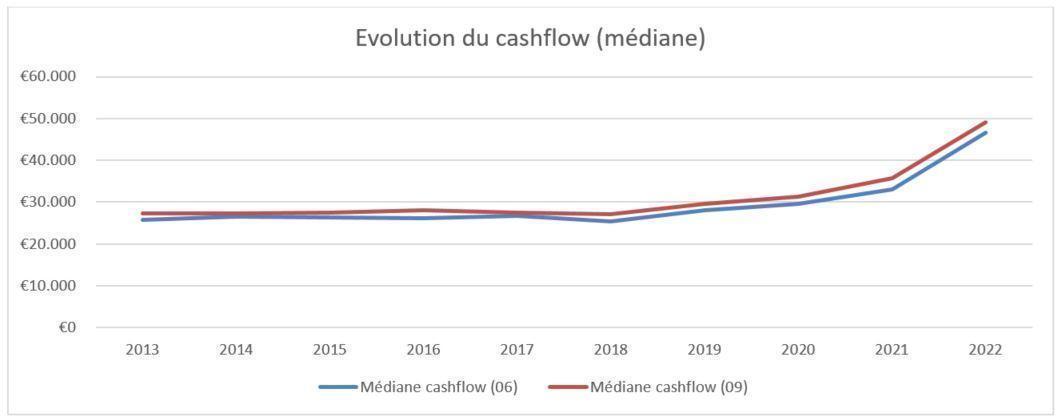

L’évolution du cashflow net

Le cashflow n’a globalement pas progressé entre 2013 et 2018. Ce qui signifie en fait un recul au vu de l’inflation de la période.

Le cashflow n’a globalement pas progressé entre 2013 et 2018. Ce qui signifie en fait un recul au vu de l’inflation de la période.

Depuis 2020, les chiffres absolus progressent significativement. Plutôt légèrement en 2020, malgré la pandémie et fortement sur les 2 derniers exercices.

On dépasse ici largement les taux d’inflation pour toutes les périodes. La progression est donc réelle et spectaculaire.

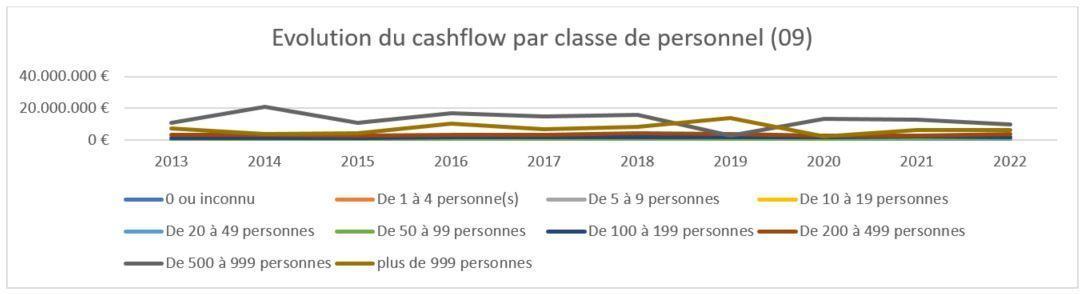

En regardant les choses de plus près, par classe d’emploi, cela donne ceci :

Clôture en juin

Clôture en septembre

Encore une fois, la volatilité des chiffres pour les entreprises de plus de 100 personnes doit ici être prise avec prudence, vu leur petit nombre dans les populations. Par contre, les belles améliorations constatées pour les plus petites entreprises sont plus significatives. Plus elles sont petites, plus elles sont nombreuses et plus les pourcentages de progression sur le dernier exercice sont importants.

Les entreprises sans personnel connaissent, pour les 2 populations, une croissance de 45%. Les PME ayant entre 1 et 50 personnes dépassent les 35% de croissance. La crise leur va manifestement beaucoup mieux qu’aux grandes entreprises et surtout que les années de croissance molle connues entre 2013 et 2019. Leur agilité leur permet peut-être plus facilement de s’adapter que les gros bateaux, soumis à une inertie plus importante.

Il semble que la conclusion soit : small est beautiful.

Attention toutefois.

Les petites entreprises ont des capacités financières plus fragiles dans l’absolu. On voit ainsi que le pourcentage d’entreprises qui ont un cashflow négatif ou nul en 2021 – 2022 pour les entreprises sans emploi reste important.

Pour les entreprises qui clôturent en juin : 10.770 entreprises, soit 32,38% de la catégorie. Pour l’exercice 2018 – 2019, elles étaient 6.856, soit 21,47%.

Pour les entreprises qui clôturent en septembre: 3.834 entreprises, soit 26,27% de la catégorie. Pour l’exercice 2018 – 2019, elles étaient 4.712, soit 20,83%.

L’évolution de la solvabilité

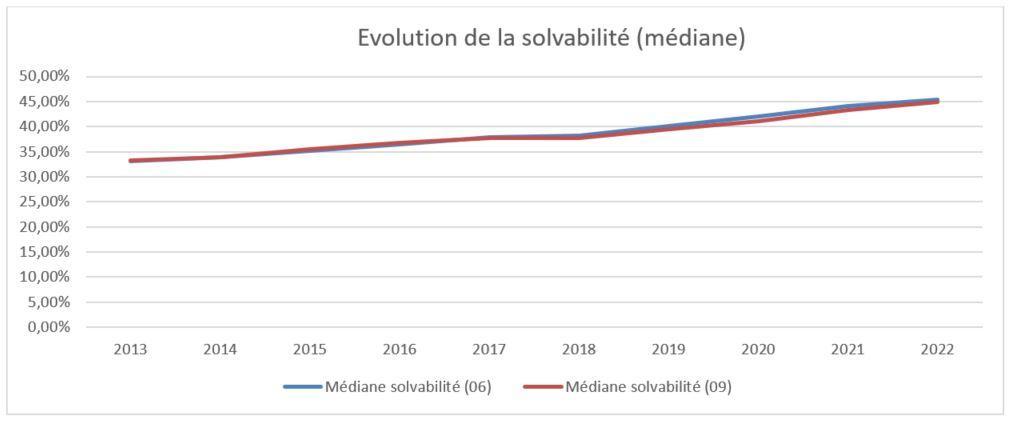

Les courbes sont ici quasiment identiques pour le 2 populations et suivent la même tendance positive.

Les courbes sont ici quasiment identiques pour le 2 populations et suivent la même tendance positive.

Globalement, les entreprises renforcent leur solvabilité d’année en année, ce qui est sain. Mais un taux qui tourne autour des 45% est à priori assez élevé. Pour l’industrie lourde, c’est un minimum, mais pour les autres entreprises, 30% est déjà considéré comme raisonnable. On peut donc se demander si certaines entreprises ne sont pas en train de sous-investir et d’hypothéquer ainsi leurs performances pour la décennie à venir.

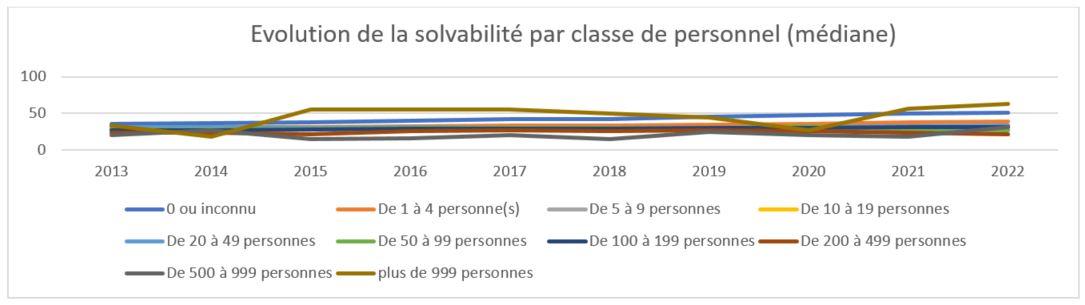

Par classe de personnel , cela donne ceci :

Clôtures en juin :

Presque toutes les catégories progressent et dépassent les 30%.

La catégorie entre 200 et 499 personnes semble par contre à la traîne et voit sa situation se dégrader en 2020, 2021 et 2022.

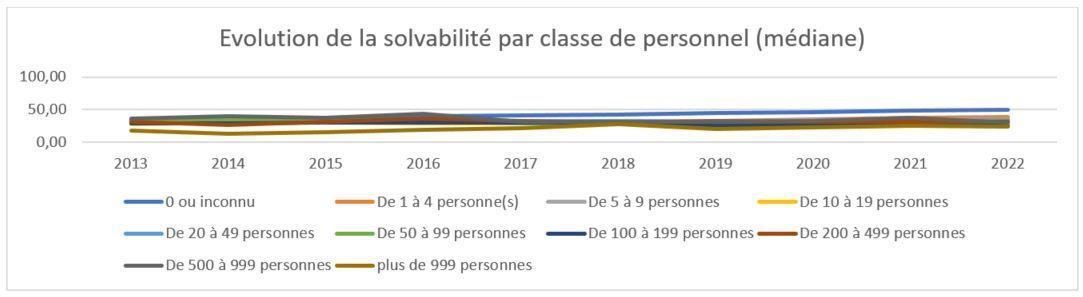

Clôtures en septembre :

On voit ici l’impact des crises jouer un rôle décisif chez les grandes entreprises.

Les employeurs ont globalement plus de mal que les autres, et plus l’emploi est important, plus la solvabilité souffre en 2022. Curieusement, les entreprises sans emploi ont la médiane la plus solide. Elle franchit la valeur des 50% en 2022.

Conclusion

On ne peut certainement pas crier à la catastrophe au vu des chiffres publiés jusqu’ici. La résilience globale est remarquable. Par contre, il est clair que les grandes entreprises souffrent. Leurs coûts de structure les pénalisent. Elles mettront plus de temps à s’adapter que les petites, plus agiles. Par contre, leur capacité à créer de la valeur devrait les avantager dès que les chocs seront digérés.

Beaucoup de petites entreprises ne sont pas rentables. Or, il faudra des marges pour se conformer aux nouvelles exigences de l’environnement économique. Et ce sont les grandes entreprises qui auront le plus de moyens pour y arriver.

A suivre donc.