De impact van de coronacrisis zal nog een hele tijd nazinderen en ook op lange termijn effect hebben op de weerbaarheid van ondernemingen. In een eerste fase ontstaat er een tekort aan liquiditeiten, het geheel aan middelen om de lopende betalingsverplichtingen meteen te voldoen. Voor veel sectoren is dat vandaag al aan de orde. In een tweede fase zullen ondernemingen hun activiteit moeten herfinancieren en beroep doen op door derden beschikbaar gesteld vermogen. In die fase worden ondernemingen geconfronteerd met een solvabiliteitsprobleem.

Aangezien we enkel beschikken over jaarrekeningen van 2018 en de meest recente situatie van de liquide middelen niet kennen, analyseren we enerzijds de verhouding tussen klantenvorderingen (bedragen die een onderneming tegoed heeft van afnemers of andere relaties) en het eigen vermogen en anderzijds de relatie tussen klantenvorderingen en de brutomarge (het verschil tussen verkopen en kosten van producten, diensten en diverse goederen). Als er te veel geld wordt geïmmobiliseerd in klantenvorderingen (buiten crisiscontext), zal de onderneming, wanneer haar handelscyclus stilvalt en klanten trager beginnen te betalen, geen geld meer hebben om al de rest te financieren (algemene onkosten, aflossingen van kredietlijnen, leveranciers).

Hoe langer de crisis, des te zwaarder de verliezen. Hoe zwaarder de verliezen, des te groter de impact op het eigen vermogen. Hoe zwaarder de impact op het eigen vermogen, des te moeilijker om krediet te krijgen en de handelscyclus te herfinancieren.

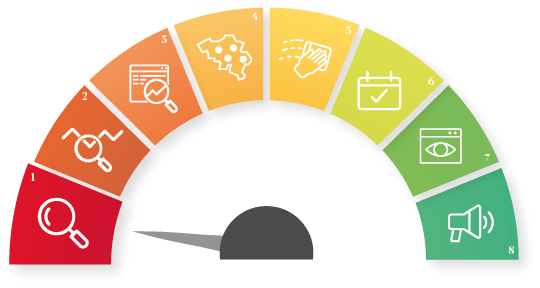

Om de impact op de kredietscore te berekenen, meten we in verschillende stappen hoeveel weken brutomarge een onderneming kan kwijtspelen vooraleer ze de gevoelige drempels van ontoereikende solvabiliteit bereikt. Die drempels hebben we bepaald op 25%, 15% en 0%. De basisberekening zal tot 16 weken gaan maar sector per sector stopgezet worden zodra de lockdown wordt opgeheven.

Via Trends Business Information verrijkt u uw klanten- en leveranciersbestand met een aangepaste weerbaarheidsindicator en een geoptimaliseerde kredietscore. U stuurt een bestand met KBO-nummers en wij vullen dat aan. Op die manier hebt u een zicht op de bedrijven die ondersteuning nodig hebben om deze periode te overleven. Een nieuwe berekening zal systematisch gemaakt worden bij de publicatie van nieuwe balansen. Gezien de crisis op het eerste (en tweede) kwartaal van 2020 slaat, is het heel belangrijk om een beeld van die meest recente cijfers te hebben om de realiteit maximaal te benaderen.

Contacteer ons nu via info@tbi.be om uw klanten- en leveranciersbestand te verrijken met onze weerbaarheidsscore.

U levert een Excel- of CSVbestand met ondernemingsnummers en wij vullen het voor u aan. Op die manier krijgt u een beeld van de mate waarin bedrijven ondersteuning nodig hebben om deze periode door te komen.

Stel uw vraag

Het team van Trends Business Information staat klaar om u te ondersteunen.

Heeft u een vraag of heeft u niet gevonden wat u juist zocht? Geen probleem, we hebben achter de schermen een team van gemotiveerde medewerkers die er alles aan doen om u zo goed mogelijk verder te helpen.